Die Verzahnung von Compliance und Technologie wird immer entscheidender für den Erfolg eines Geschäftsmodells im Banking, insbesondere wenn Institute nicht nur verschiedenste regulatorische Verpflichtungen erfüllen, sondern auch die Kundenerfahrung verbessern möchten. Während der aktuellen Krise nimmt sie allerdings eine wichtigere Rolle ein denn je: Die jüngsten Auswirkungen von Covid-19 wirken als Beschleuniger für die Digitalisierung der Programme zur Bekämpfung von Geldwäsche und zur Einhaltung von Sanktionen.

Die Pandemie stellt Finanzinstitute vor erhebliche Herausforderungen aufgrund:

- einer Konvergenz von (wahrscheinlich) verstärkter krimineller Aktivität und betrügerischen Plänen, um die Situation auszunutzen und

- der Belastung einer entfernten Workforce (Remote Workforce), die in diesem Notfallzustand versucht ein wirksames Anti-Money Laundring (AML-) Countering Financing of Terrorism (CFT-) und Compliance-Programm durchzuführen.

Das perfekte Beispiel: Transaction Monitoring

Eine Funktion, die stark von der Krise betroffen ist, und bei der Technologie in relativ kurzer Zeit ein wichtiger Treiber und „Facilitator“ werden kann, ist das Transaction Monitoring (TM). Die größten Herausforderungen im TM, bei denen Technologie einen konkreten Lösungsansatz liefern kann, sind die Folgenden:

- Erhöhte Anzahl der False Positives: Aufgrund des Lockdowns ändert sich das Konsumverhalten (z.B. erhöhte Anzahl der Internet-Transaktionen und gestiegenes Volumen von Bargeldabhebungen). Diese Veränderungen können zu mehreren Alerts beim TM führen, die nicht unbedingt analysiert werden müssen.

- Neue Betrugsmuster: Kriminelle nutzen die Coronasituation aus und entwickeln neue Schemas für Geldwäsche und Betrug. Dieses veränderte Verhalten kann nicht immer sofort im TM berücksichtigt werden.

- Remote Customer Onboarding: Aufgrund der aktuellen Lage muss das Onboarding neuer Kunden (für viele Institute erstmalig) remote stattfinden, dabei jedoch die gleichen Aufgaben wie zuvor erfüllen.

- Reduzierte Workforce: Covid-19 hat (Bank-) Mitarbeiter nicht nur ins Homeoffice geschickt, sondern auch Personalengpässe verursacht. Diese Aspekte gefährden die Erfüllung von bestimmten regulatorischen Fristen beim TM (Alerts sollten in einer definierten Zeit ausgewertet und gegebenenfalls gemeldet werden).

Anpassungsfähigkeit durch Machine Learning

Auch Kundentransaktionen können in der aktuellen Situation von ihrem regulären Verhalten abweichen. Finanzinstitute sollten vermeiden, dass ihre AML-Mitarbeiter durch diese „False Positives“ überfordert werden. Stattdessen muss der Schwerpunkt darauf liegen, echte kriminelle Aktivitäten zu identifizieren und die Überwachungsprotokolle anzupassen. Das vollständige Ausschalten bestimmter Alerts ohne Hinzufügen zusätzlicher Szenarien birgt das Risiko, dass die Aufsichtsbehörden anschließend in Frage stellen könnten, welche potenziellen illegalen Aktivitäten bei der Auflösung der ursprünglichen Alerts beeinträchtigt wurden. Eine bessere Lösung wäre alle Alerts zu generieren und den Analysten mehr Zeit für deren Überprüfung zu geben oder einen Triage-Ansatz zu verwenden, der die Alerts priorisiert, welche verwertbare Informationen zu Finanzkriminalität erzeugen.

Vor diesem Hintergrund könnten Institute Machine Learning zur Priorisierung der Alerts einsetzen. Der Einsatz dieser Technologie parallel zum aktuellen „rule-based Tool“ wäre insbesondere für Banken interessant, die:

- ihre „rule-based Tools“ (noch) nicht ersetzen möchten, weil sie z.B. noch performant sind

- einen regulatorischen/prozessualen Anpassungsbedarf haben und sich nicht auf zu viele Themen gleichzeitig fokussieren möchten und

- ihre Organisation als nicht reif genug einschätzen (z.B. Mangel an Data Scientists)

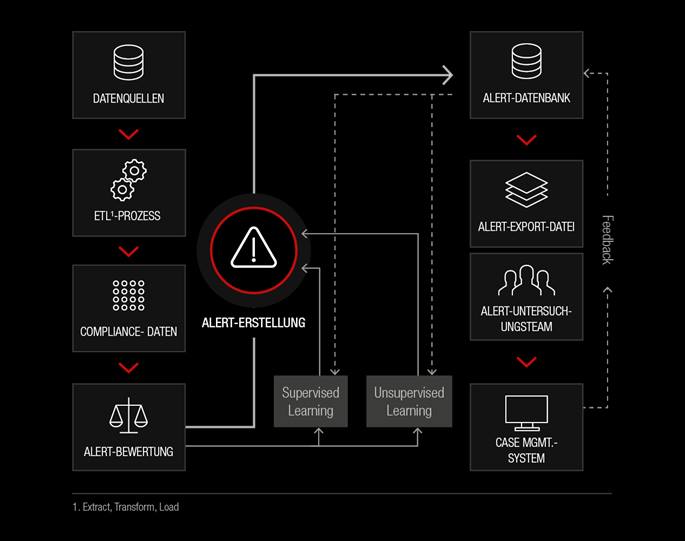

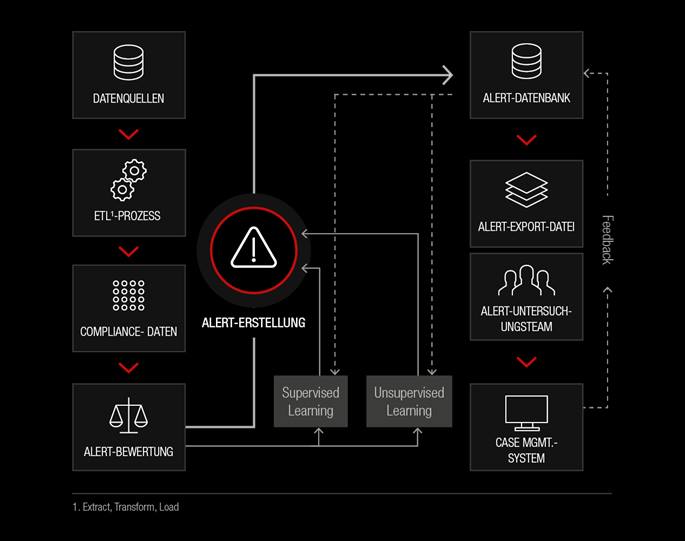

In diesen Fällen kann Machine Learning die aktuellen „rule-based“ Szenarien verbessern. Das folgende Beispiel zeigt, wie eine höhere Anzahl von Variablen zur Priorisierung von Alerts genutzt werden kann, wobei sich ML zwischen der Alert-Bewertung und der Alert-Erstellung befindet.

In diesem Fall wird die Lösung keine Entscheidung treffen, sondern nur den Prozess unterstützen, z.B. Alerts nach ihrem Risiko priorisieren, damit sich die Ressourcen auf die dringenden Fälle fokussieren und die weniger relevanten in Quarantäne stellen können.

Optimierung des risikobasierten Ansatzes

Diese Lösung kann auch die Verbindung zwischen Transaction Monitoring und Customer Onboarding verbessern: insbesondere durch „unsupervised Learning-“Modelle lassen sich neue Datenmuster identifizieren, die dem Institut dabei helfen, Risiken (und seine Kunden) besser zu kennen. Auf diese Weise kann auch ein End-to-End-Lebenszyklus-Risikomanagement-Ansatz verfolgt werden, der die Transparenz bezüglich Risiken, Maßnahmen und eventuellem Nachsteuerungsbedarf verbessert. Ein Gewinn für den gesamten risikobasierten Ansatz.

Fazit

Damit Machine Learning effizient und effektiv eingesetzt werden kann, brauchen Institute die richtigen Voraussetzungen in Bezug auf Daten- und IT-Architektur sowie Workforce. Insbesondere der letzte Punkt kann entscheidend sein, weil die Lösung immer wieder einen neuen Datenfluss braucht, um die Modelle zu trainieren, auszuwerten und zu testen.

Neue Technologien können dabei nicht als Ersatz für den Menschen gesehen werden, sondern als „Game-Changer“ für die ganze Finanzdienstleistungsbranche. Sie ermöglichen die Wettbewerbsfähigkeit und Resilienz zu verbessern, den Mitarbeiter für wertvollere Aufgaben zu gewinnen und insbesondere den Kunden ein neues digitales Erlebnis zu bieten.

Sie wünschen sich einen persönlichen Austausch mit uns? Unsere Experten sind für Sie da.

KONTAKT

Carsten Hahn, Partner

T +49 69 9760 9091

M +49 17 2213 3144

E Carsten.Hahn@capco.com